이항(亿航, Ehang Holdings, NASDAQ:EH)은 2014년 설립된 중국 광저우 시 기반의 Air Mobility 플랫폼 기업으로, 자율항공기(AAV, Autonomous Aerial Vehicle) 및 도심항공교통(UAM, Urban Air Mobility) 등으로 표현되는 다양한 항공수송 신사업 분야의 글로벌 선도 기업이다. 이항은 2019년 12월 미국 NASDAQ 시장에 상장했다.

언제나 그랬듯 이 블로그의 글은 나의 주관적인 투자 의견을 공유하는 것이 주된 목적이므로, 기업에 대한 보다 객관적인 정보는 아래 공유된 사이트나 기타 다양한 경로를 통해 얻기를 바란다.

EHang 공식 유튜브 채널

www.youtube.com/channel/UCuehMeuZkXlUTD6iolx6nGQ

EHang

EHang (NASDAQ: EH), world’s leading autonomous aerial vehicle (“AAV”) technology platform company. Our mission is to make safe, autonomous and eco-friendly a...

www.youtube.com

항공과 비평 (네이버 블로그)

m.blog.naver.com/myungjip/221952404795

EHang [CN]

(Last updated on 27 November 2020)중국 DJI가 sUAS 세계 시장을 과점한 것 같이,Ehang도 UAM...

blog.naver.com

m.blog.naver.com/myungjip/221997038641

[메가트렌드] Aircraft Electrification - 18편. 전기추진(전기동력) 항공기 개발 역사 (5부)

전편인 17편에 이어 전기화라는 메가트렌드가 어떻게 항공산업에서 진행되고 있는지 보겠습니다.연재 포스...

blog.naver.com

가장 기본적인 면부터 살펴보자면, 기술력 면에서 이항이 UAM 등으로 표현되는 항공 신사업 분야의 글로벌 선두주자라는 사실에는 의심의 여지가 없어 보인다. 이항의 기체를 다른 경쟁 기업들의 기체와 비교해보면 이러한 사실은 분명하게 드러난다.

대표적인 경쟁 기업으로 꼽을 수 있는 유럽의 에어버스 헬리콥터(Airbus Helicopters)나 볼로콥터(Volocopter)사의 기종을 보면, 도저히 저런 기체가 개인의 일상에 활용되는 일을 상상하기 어렵다. 그러나 이항의 기체는 다르다. 기체를 보는 순간 나는 Ehang 216가 내가 사는 집 앞에 착륙하고, 탑승해서, 가까운 거리를 이동하는 것을 상상할 수 있었고, 또한 미국의 어느 개인 주택 앞에 착륙해 날개를 접고 가라지에 주차하는 장면 역시 상상할 수 있었다.

이항의 기술력은 이미 여러 경로를 통해 충분히 검증됐기 때문에 굳이 투자자가 더 조사할 필요는 없을지도 모르지만, 그래도 직접 확인하고 싶다면 아래의 유인 비행 테스트 영상 하나를 보는 것만으로 어느 정도의 궁금증은 해소가 될 것이다.

육안으로도 기체의 제어 능력이나 수평 유지 능력이 대단히 뛰어나다는 사실을 확인할 수 있다. 굳이 그런 날씨에 비행할 일이 많지는 않겠지만, 보퍼트 풍력 계급 7도의 강풍 속에서 비행하는 모습이나 제자리에서 급선회하는 모습, 창문과 상당히 가까운 거리까지 기체를 가져가는 모습 등은 상당히 인상적이다. 이항은 이미 2018년 네덜란드 암스테르담, 카타르 도하, 2019년 오스트리아 비엔나, 미국 노스캐롤라이나, 그리고 2020년에는 대한민국의 서울 상공에서 시범 비행을 성공적으로 마친 바 있다.

영상에 나오는 탑승자는 이항의 공동창업자이자 현 대표인 Huazhi Hu 씨로, 뛰어난 공학자로 알려진 그는 헬기 사고로 가까운 친구를 잃는 안타까운 일을 겪기도 했다고 한다.

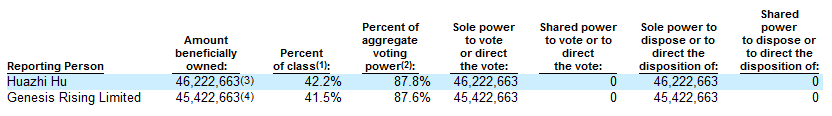

재무적인 면에서도 이항은 대단히 건전하다. 2020년 2분기 기준 유동비율이 414%, 당좌비율 345%, 부채자본비율이 14%로 상당히 긴 연구개발 기간을 거쳐 이제 막 주요 제품의 상용화를 앞둔 기업이라고는 믿기 힘든 수준의 우수한 재무건전성을 지니고 있다. 지분 또한 Huazhi Hu 대표의 지분율이 40%를 넘으며, 그가 보유한 의결권은 88%에 달한다. (SEC 공시) 기타 주요 주주로는 Shang-Wen Hsiao (6.4%), GGV Capital (10.5%), Zhen Partners Fund (7.6%) 등이 있다. (괄호 안의 숫자는 보통주 지분율)

비교할만한 기존 시장이 존재하는 전기차 시장과 달리 에어 모빌리티 시장의 규모가 얼마나 될지는 가늠하기 어렵다. 미래의 시장 규모가 얼마나 될지, 에어 모빌리티 시장이 성공적으로 생겨난다면 그중 이항이라는 기업이 차지하게 될 파이는 어느 정도가 될 지에 대한 현시점의 예상은 판단하는 개인마다 크게 다를 수 있다. 이런 면에서 이항은 전기차 시장이 본격적으로 형성되기 이전의 테슬라와도 닮아있다.

투자자가 위와 같은 질문들을 던지는 가장 큰 이유는 아마 투자 대상의 현재 가치와 미래 가치 사이의 차이를 최대한 정확하게 계량함으로써 대략적인 투자 수익은 어느 정도가 될지, 혹은 애초에 수익성이라는 것이 존재하기는 하는지에 대한 답을 구하고 싶기 때문일 것이다. 그러나 새로운 시장을 개척해 나가는 기업에게 이러한 질문을 던지는 일이 얼마나 무의미하고, 얼마나 틀릴 수 있는지는 이미 지난 10년 간 테슬라라는 기업의 주가가 충분히 설명해주고 있다고 믿는다.

따라서 나는 이항에 대한 투자를 검토하는 과정에서 평소와는 조금 다른 방식을 적용하기로 했다. 예상되는 산업의 미래 규모와 그 안에서 기업이 차지할 대략적인 비중을 바탕으로 기업의 미래 가치를 가늠하고 이러한 미래 가치가 현재의 주가에 반영된 수준을 서로 비교하는 것이 아니라, 현재의 기업 가치 자체만을 바탕으로 투자 판단을 내리기로 했다.

5년 뒤, 혹은 10년 뒤 이항이라는 기업이 얼마의 시장 가치를 가질지 나는 정확하게 예상할 자신이 없다. 따라서 이러한 알 수 없는 가치에 대해 현재의 시점에 얼마를 지불할 것인지 물어봐도 마찬가지로 대답할 수가 없다. 그러나 나는 2020년 이항이라는 기업의 시가총액이 한화 약 9,000억원 수준이라는 사실을 안다. 그렇다면 미래 가치에 대한 계산을 제쳐두고, 지금 이항이라는 기업 전체를 인수하는데 저만한 금액을 지불할 용의가 있는지는 스스로에게 물어볼 수 있을 것이다. 그리고 이 질문에 대한 내 대답은 '저 가격이라면 지금 당장, 아니 저 가격의 몇 배를 지불해야 하더라도 당장 인수할 것'이었고, 이 대답 하나만으로도 투자 판단을 내리기 위한 근거로는 아무런 부족함이 없었다.

더 나아가, 기체 외적인 제약을 제외한다면 나는 현재의 모델로도 충분히 자산을 지불하고 구매하고 싶을만큼 소비자로서 이항의 제품에 매력을 느꼈다. 이것은 앞서 소개한 니오를 이른 시점에 매수하는데 결정적 근거가 되어준 여러 이유들 중 하나와도 동일하다. 바로 내 자신이 '향후 이 기업의 제품이나 서비스가 시장에 정식으로 출시됐을 때, 충분한 금액을 지불하고 구매할 용의가 있는가'라는 질문에 대한 대답이 긍정적이냐는 것이다. 그리고 내 대답은 이번 역시 긍정적이었다.

'기업 > 기업' 카테고리의 다른 글

| 배양육, 우마 발레티(Uma Valeti)의 UPSIDE Foods (0) | 2021.11.12 |

|---|---|

| 컬리 투자에 대한 생각 (0) | 2021.03.12 |

| 니오(NIO, NYSE:NIO), 중국 전기차 업체 투자에 대한 생각 (1) | 2020.07.16 |

댓글